Dit rådighedsbeløb viser, hvor meget du har til forbrug hver måned. Derfor er dit rådighedsbeløb helt centralt, når du vil have overblik over din privatøkonomi eller låne penge i banken.

Hvad er et rådighedsbeløb?

Et rådighedsbeløb er det beløb, du har tilbage, når du har betalt alle dine faste udgifter. Rådighedsbeløbet skal kunne dække indkøb af mad, tøj, transport, fornøjelser, rejser og andre variable udgifter. Det er vigtigt, at du kender dit rådighedsbeløb. Det viser nemlig, om du har en sund eller usund økonomi, og samtidig er rådighedsbeløbet et godt værktøj til at styre din privatøkonomi.

Finanstilsynet anbefaler flg. rådighedsbeløb:

- 5.000-6.000 kr. om måneden for enlige

- 8.500-10.000 kr. om måneden for samlevende

- Plus 2.500 kr. per barn

Derfor skal du kende dit rådighedsbeløb

- Du ved præcis, hvor meget du har til forbrug hver måned

- Du undgår overtræk

- Du har mulighed for at spare op

- Når du vil låne, vurderer banken dig blandt andet ud fra dit rådighedsbeløb

Når du kender dit rådighedsbeløb og bruger det aktivt, kan du bedre vurdere, hvad du har råd til. Du slipper for havregryn og pasta med ketchup sidst på måneden, du ved, hvor dyre gaver du kan give, og hvor mange cafe-besøg din privatøkonomi kan bære. Med et overblik, kan du afbetale hurtigere på de dyreste lån, som du har. Læs mere og sammenlign lån i vores guide om forbrugslån.

På den måde slipper du for dyre overtræk på din konto, og du kan spare op til ferie, større køb, renoveringer, uforudsete udgifter, ny bil eller bolig. Den del af dit rådighedsbeløb, du ikke bruger på løbende forbrug, bør nemlig gå til en form for opsparing.

Hvilke udgifter skal rådighedsbeløbet kunne dække?

I forhold til rådighedsbeløb skelner man mellem faste og variable udgifter. De faste udgifter er dine regninger og betalingsaftaler, mens de variable dækker de sjovere ting.

Opret et budget i vores budgetskema

Faste udgifter – som bør indgå i dit budget

- Boligudgifter, fx husleje, boliglån, grundskyld og vedligeholdelse

- Betalinger på lån

- Forbrug, fx el, vand og varme

- Bil eller anden transport

- Fagforening og A-kasse

- Forsikringer

- Mobilabonnement

- Internet

- TV-pakke

- Licens

- Abonnementer, fx streamingtjenester, aviser og kontaktlinser

- Fritidsaktiviteter

- Institution, hvis du har børn

Variable udgifter – som rådighedsbeløbet skal dække

- Mad og øvrig husholdning

- Tøj

- Gaver

- Restaurant- og cafébesøg

- Fornøjelser, fx biografture

- Ferier

- Lommepenge

- Uforudsete udgifter

- Opsparing

Hvad er et anbefalet rådighedsbeløb 2026?

Der er mange faste og variable udgifter at holde styr på. Så hvad er et anbefalet rådighedsbeløb 2026? Det afhænger meget af, hvordan din husstand og livssituation ser ud.

Finanstilsynet er den myndighed, der fører tilsyn med bankerne. Og hvis din økonomi ellers overordnet set er sund, giver de følgende vejledning.

Det anbefalede rådighedsbeløb

- 5.000-6.000 kroner om måneden for enlige

- 8.500-10.000 kroner om måneden for samlevende

- Plus 2.500 kroner per barn

De anbefalede rådighedsbeløb er ment som en tommelfingerregel. Nogle kan leve for mindre, mens andre har brug for mere. Du ved bedst selv, hvor meget du kan leve for. Men sørg for at sætte rådighedsbeløbet realistisk, så du ikke presser din økonomi mere, end den kan holde til.

Derudover varierer det anbefalede rådighedsbeløb alt efter, hvor i landet du bor. Hvis du bor i København, Aarhus eller andre større byer anbefales et højere rådighedsbeløb, end hvis du bor i yderkantsområderne i Danmark.

Årsagen er, at udgifterne og prisniveauet generelt er højere i byerne end udenfor.

Rådighedsbeløb for enlig

Det er ofte dyrt at være enlig. Du er alene med alle faste udgifter – og derudover er det også dyrere at købe ind og lave mad, når du regner prisen ud per person. Samtidig viser undersøgelser, at enlige oftere går på café eller spiser take away end par og børnefamilier.

Det er medvirkende til, at Finanstilsynet anbefaler et rådighedsbeløb på mellem 5.000 og 6.000 kroner om måneden, hvis du er enlig eller single.

Rådighedsbeløbet for enlig er altså højere per person end for samlevende. Men det er jo, fordi rådighedsbeløbet skal kunne dække udgifterne, som typisk er højere for enlige.

Rådighedsbeløb for 2 voksne

Et anbefalet rådighedsbeløb for 2 voksne, der bor sammen, er mellem 8.500 og 10.000 kroner om måneden. Det er 4.250-5.000 kroner per person, og altså mindre end det anbefalede rådighedsbeløb for enlige.

Samlevende har nogle økonomiske fordele, fordi de deles om udgifterne. Det er billigere at købe ind og lave mad til flere end til en enkelt person. Blandt andet derfor skønnes det, at samlevende kan klare sig for lidt mindre hver måned.

Rådighedsbeløb for familie på 4

Børn er en dyr fornøjelse. De skal have mad, tøj og en masse udstyr, når de er små. De variable udgifter til børn skal selvfølgelig indgå i rådighedsbeløbet for en familie på 4. Finanstilsynet anbefaler, at familiers rådighedsbeløb bør stige med 2.500 kroner per barn.

Det betyder, at det anbefalede rådighedsbeløb for familie på 4 er mellem 13.500 og 15.000 kroner om måneden.

Det er selvfølgeligt forskelligt fra familie til familie, hvor mange penge, der bliver brugt på børnene. Og nogle banker siger, at man bør afsætte 2.500 kroner til det første barn, men at kan nøjes med 2.000 kroner for efterfølgende børn.

Det er vigtigt at huske på, at et rådighedsbeløb for familie på 4 skal dække udgifter til mad, tøj, bleer, babyudstyr, skolesager, lommepenge og fornøjelser. Mens udgiften til institution eller anden børnepasning og eventuelle faste overførsler til en børneopsparing skal være en del af de faste udgifter.

Rådighedsbeløb ved huskøb

Banken bruger blandt andet dit rådighedsbeløb til at vurdere din økonomi. Derfor er det vigtigt at kende sit rådighedsbeløb ved huskøb. Hvis dit nuværende rådighedsbeløb er realistisk, og du ikke har overtræk på kontoen, er det tegn på, at du har en sund økonomi.

Det tager banken med, når de udregner hvor meget, du kan låne for. Rådighedsbeløbet er nemlig et vigtigt nøgletal for banken, når de skal vurdere, om du har luft nok i økonomien til et boliglån. Og i så fald hvor stort boliglånet kan blive.

Når du vil låne til et huskøb, vurderer banken dig ud fra to parametre: Hvor meget kan banken tjene på dig som kunde, og hvor stor risiko udgør du for banken? I den vurdering spiller rådighedsbeløbet en central rolle.

Banken tjener kun penge, hvis du er i stand til at betale lånet tilbage, inklusiv renter og gebyrer. Jo større et rådighedsbeløb ved huskøb du har, jo større er chancen for, at du overholder din aftale med banken. Har du derimod et lille rådighedsbeløb ved huskøb, så er der større risiko for, at du på et tidspunkt ikke kan betale de penge, du skylder i banken. Her kan du beregne, hvor meget du kan låne til køb af bolig.

Nogle banker har meget rigide regler i forhold til rådighedsbeløb ved huskøb. Andre banker er mere fleksible og vil muligvis acceptere et lavere rådighedsbeløb, hvis du i en længere periode har bevist, at du kan leve for mindre.

Bankerne skal i højere grad end tidligere lave en individuel vurdering af kundernes rådighedsbeløb ved huskøb. Det er ikke længere nok, at du kan ligge over bankens minimumsgrænse. Banken vil også se på dit historiske forbrug.

Start her og find den billigste bank.

Så hvis du havde et højt rådighedsbeløb inden huskøbet, men kontoen alligevel altid endte i nul sidst på måneden, er det vigtigt, du kan redegøre for, hvordan pengene er brugt. Det handler kort og godt om at bevise, at du er en pålidelig kunde, der har styr på din økonomi og betaler dine regninger til tiden.

Når det er sagt, så er det anbefalede rådighedsbeløb ved huskøb ikke anderledes end, hvis du bor til leje. Boligudgiften er jo en del af dine faste udgifter, mens rådighedsbeløbet skal dække dine variable udgifter. Og man går altså ud fra, at lejere, andelshavere og husejere har nogenlunde ens løbende forbrug.

Minimums rådighedsbeløb

Det minimums rådighedsbeløb, som Finanstilsynet anbefaler, er:

- 5.000 kroner om måneden for enlige

- 8.500 kroner om måneden for samlevende

- Plus 2.500 kroner per barn

Du skal dog være opmærksom på, at ovenstående minimums rådighedsbeløb er en tommelfingerregel. Kravene til rådighedsbeløb kan variere fra bank til bank og geografisk, da der er forskel på forbrugsmønstrene i forskellige dele af landet. Bor du fx i København, Aarhus eller en anden større by, vil banken sikkert anbefale et lidt højere rådighedsbeløb.

Desuden vil nogle have vænnet sig til at bruge mere hver måned, mens andre kan leve for væsentligt mindre. Når du taler med banken, er det derfor godt, hvis du kender dit nuværende rådighedsbeløb og samtidig kan vise, hvordan du har brugt dit rådighedsbeløb de seneste måneder. Ud fra de oplysninger kan I sammen finde et minimums rådighedsbeløb, som du reelt kan leve for.

Hvis du sætter dit rådighedsbeløb for lavt, presser du din økonomi mere, end den kan klare – og du får overtræk på kontoen og risikerer at stifte dyr gæld. Derfor er det vigtigt at sætte et realistisk minimums rådighedsbeløb.

Hvad er et normalt forbrug i forhold til rådighedsbeløb?

Finanstilsynet og bankerne har et anbefalet rådighedsbeløb, men hvordan du vil bruge pengene, er jo op til dig. Anbefalingen er lavet ud fra betragtninger af, hvor meget danskerne bruger i gennemsnit. Altså et normalt forbrug.

Men mennesker prioriterer forskelligt. Fx er nogle villige til at leve af havregryn og pasta for at spare op til en ferie, mens andre prioriterer at fylde indkøbskurven med økologiske fødevarer.

Når det er sagt, kan dit forbrugsmønster afsløre, hvordan det står til med din økonomi. Du skal regne ud, hvor stor en andel af dit rådighedsbeløb, du bruger på husholdning; det vil sige indkøb af mad, rengøringsmidler og lignende fornødenheder.

Hvor stor en andel af rådighedsbeløbet går til husholdning?

| Anstrengt økonomi | 70-80% |

| Normal økonomi | 40-50% |

| Overskudsøkonomi | 30-40% |

Det normale er at bruge cirka halvdelen af sit rådighedsbeløb på husholdning. Ligger det væsentligt over, tyder det på en økonomi i krise. Arbejdsløshed, sygdom og skilsmisse kan føre til en anstrengt økonomi.

Ligger andelen under normalen, tyder det på en overskudsøkonomi. Det er situationer, hvor rådighedsbeløbet er så stort, at det næsten ikke er muligt at bruge flere penge på dagligvarer. Og så er tendensen, at man bruger flere penge på de andre variable udgifter.

Logikken er, at jo mindre andel du bruger på husholdning, jo større andel er der til tøj, ferier, fornøjelser og gaver – som, de fleste nok alt andet lige synes, er sjovere end rugbrød og opvaskemiddel.

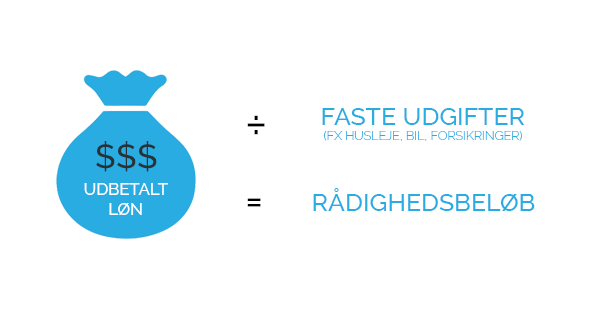

Beregn rådighedsbeløb

Hvis du kender dine faste udgifter, er det nemt at beregne dit rådighedsbeløb. Du skal bare tage din udbetalte månedsløn og trække dine faste udgifter fra. Sat på formel, ser det sådan her ud: ( Udbetalt årsløn – faste udgifter pr. år ) / 12 = Rådighedsbeløb pr. måned.

Indtast din økonomi, og få dit rådighedbeløb her:

(Udbetalt årsløn – faste udgifter i et år) / 12 = rådighedsbeløb per måned

De fleste kender deres løn, og hvis din indkomst svinger fra måned til måned, kan du nederst på din seneste lønseddel se, hvor meget du har tjent til dato.

Det er klart lettest at regne rådighedsbeløbet ud, hvis du har en budgetkonto, hvorfra du automatisk betaler dine regninger og faste overførsler. Så kan du bare gå ind på din netbank, se budgetkontoen for et år og lægge alle udgifterne sammen.

De faste udgifter er de tilbagevendende poster i budgettet. Det tæller blandt andet udgifter til bolig, afbetaling af gæld, el, vand, varme, bil, transport, institution, fagforening, A-kasse, forsikringer, medicin, kontaktlinser, telefon, internet, tv, licens, stremingtjenester, diverse abonnementer og fritidsaktiviteter.

Budget familie rådighedsbeløb

Inden du kan regne din families rådighedsbeløb ud, bør du lægge et budget over jeres faste udgifter. Log på netbanken og se det seneste års regninger og faste overførsler igennem. Skriv dem ind i et budget, så I ved, hvor meget af jeres samlede indkomst der går til at dække de faste udgifter. Når du ved det, kan du også se, hvor stort jeres rådighedsbeløb er.

Står I over for at skulle købe hus, bil, få børn eller kommer jeres økonomi på en anden måde til at ændre sig markant i nærmeste fremtid? Så bør I lægge et budget for fremtiden, hvor I tager højde for de kommende ændringer. På den måde er I på forkant og kan planlægge jeres økonomi og forbrug efter omstændighederne. Det kan hurtigt blive en dyr overraskelse, hvis man ikke er forberedt.

Tag udgangspunkt i flg., når I lægger budget for fremtiden:

- Boligejere: Husejere bør som udgangspunkt have samme rådighedsbeløb som lejere og andelshavere.

- Familieforøgelse: Står I over for en familieforøgelse, skal I huske at indregne børnepenge i indkomsten og institutionsplads i de faste udgifter. Derudover skal jeres rådighedsbeløb stige med 2.500 kroner om måneden per barn.

- Omkostninger til bil: Skal I købe bil, skal I regne billån, forsikring og vægtafgift ind i de faste udgifter. Desuden skal I huske at afsætte penge til benzin og vedligeholdes af bilen i jeres rådighedsbeløb.

- Ferie: Det er lidt et temperamentsspørgsmål, om ferieopsparingen skal medregnes i de faste udgifter eller ved ikke at bruge hele månedens rådighedsbeløb. Hvis I vil være sikre på at have råd til ferien, er det dog en god ide at øremærke opsparingen til netop det – og inkludere det i jeres faste udgifter.