Hvor meget du kan låne til en bolig afhænger af flere forhold i din privatøkonomi. Når banken vurderer, hvad du kan købe bolig for, vurderer de blandt andet din løn, alder, udbetaling samt rådighedsbeløb. Få et overblik og beregn, hvor meget du kan købe bolig for.

Hvor meget kan jeg låne til boligkøb?

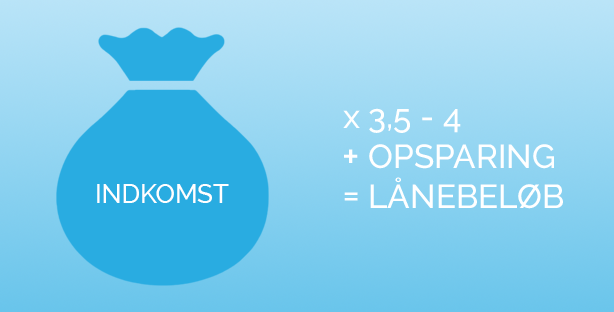

Når du vil vide, hvor meget du kan låne til et boligkøb, kan du som tommelfingerregel gange din årlige bruttoindkomst med mellem 3,5 – 5,5 og hertil lægge din kontante opsparing oveni. Det betyder, at hvis du tjener 750.000 kr. om året før skat, og har en opsparing på 200.000 kr., så kan du låne til bolig for 2.825.000 – 3.450.000 + din opsparing på 200.000 kr. = du kan låne til hus for 2.825.000 – 3.450.000 kr.

Årlig bruttoindtægt: 750.000 kr.

Opsparing: 200.000 kr.

Du kan købe bolig for: 2.825.000 – 3.450.000 kr.

Din indkomst og udbetaling afgører, hvor meget du kan købe for.

Tabellen viser boligkøbsscenarier baseret på en minimumsudbetaling, der kun lige opfylder Finanstilsynets krav. Denne udbetaling medfører en høj belåningsgrad, hvilket begrænser gældsfaktoren til maks. 4. Ved en udbetaling på 5 % af købesummen finansieres typisk resten med 15 % banklån og 80 % realkreditlån.

Her kan du se, hvor meget du kan købe bolig for med en gældsfaktor 4 og en standard udbetaling på 5%

| Årlig indkomst før skat | Gældsfaktor 4 | 5% udbetaling | Samlet Købesum |

|---|---|---|---|

| 360.000 kr. | 1.440.000 kr. | 72.000 kr. | 1.512.000 kr. |

| 500.000 kr. | 2.000.000 kr. | 100.000 kr. | 2.100.000 kr. |

| 800.000 kr. | 3.200.000 kr. | 160.000 kr. | 3.360.000 kr. |

| 1.000.000 kr. | 4.000.000 kr. | 200.000 kr. | 4.200.000 kr. |

| 1.200.000 kr. | 4.800.000 kr. | 240.000 kr. | 5.040.000 kr. |

| 1.500.000 kr. | 6.000.000 kr. | 300.000 kr. | 6.300.000 kr. |

| 1.800.000 kr. | 7.200.000 kr. | 360.000 kr. | 7.560.000 kr. |

| 2.000.000 kr. | 8.000.000 kr. | 400.000 kr. | 8.400.000 kr. |

Selvom minimumsudbetalingen ved køb af ejerbolig er 5%, kræver mange pengeinstitutter en højere udbetaling for at dække boligkøbsudgifter og lån. Gældsfaktoren må typisk ikke overstige 4 ved denne udbetaling. Ved 10% udbetaling kan resten af boligen finansieres med 10% banklån og 80% realkreditlån.

Her kan du se, hvor meget du kan købe bolig for med en gældsfaktor 4 og en standard udbetaling på 10%

| Årlig indkomst før skat | Gældsfaktor 4 | 10% udbetaling | Samlet Købesum |

|---|---|---|---|

| 360.000 kr. | 1.440.000 kr. | 144.000 kr. | 1.584.000 kr. |

| 500.000 kr. | 2.000.000 kr. | 200.000 kr. | 2.200.000 kr. |

| 800.000 kr. | 3.200.000 kr. | 320.000 kr. | 3.520.000 kr. |

| 1.000.000 kr. | 4.000.000 kr. | 400.000 kr. | 4.400.000 kr. |

| 1.200.000 kr. | 4.800.000 kr. | 480.000 kr. | 5.280.000 kr. |

| 1.500.000 kr. | 6.000.000 kr. | 600.000 kr. | 6.600.000 kr. |

| 1.800.000 kr. | 7.200.000 kr. | 720.000 kr. | 7.920.000 kr. |

| 2.000.000 kr. | 8.000.000 kr. | 800.000 kr. | 8.800.000 kr. |

Ved en kontant udbetaling på 15% af købesummen bliver belåningsgraden lavere, hvilket giver mulighed for en højere gældsfaktor og reducerer kreditrisikoen. Resten af boligen kan finansieres med 5% banklån og 80% realkreditlån.

Her kan du se, hvor meget du kan købe bolig for med en gældsfaktor 4,5 og en standard udbetaling på 15%

| Årlig indkomst før skat | Gældsfaktor 4,5 | 15% udbetaling | Samlet Købesum |

|---|---|---|---|

| 360.000 kr. | 1.620.000 kr. | 243.000 kr. | 1.863.000 kr. |

| 500.000 kr. | 2.250.000 kr. | 337.500 kr. | 2.587.500 kr. |

| 800.000 kr. | 3.600.000 kr. | 540.000 kr. | 4.140.000 kr. |

| 1.000.000 kr. | 4.500.000 kr. | 675.000 kr. | 5.175.000 kr. |

| 1.200.000 kr. | 5.400.000 kr. | 810.000 kr. | 6.210.000 kr. |

| 1.500.000 kr. | 6.750.000 kr. | 1.012.500 kr. | 7.762.500 kr. |

| 1.800.000 kr. | 8.100.000 kr. | 1.215.000 kr. | 9.315.000 kr. |

| 2.000.000 kr. | 9.000.000 kr. | 1.350.000 kr. | 10.350.000 kr. |

Ved en kontant udbetaling på 25% af købesummen bliver belåningsgraden lav nok til at tillade en gældsfaktor på op til 5. Udbetalingen er så høj, at resten af købesummen kan finansieres udelukkende med 75% realkreditlån.

Her kan du se, hvor meget du kan købe bolig for med en gældsfaktor 5 og en standard udbetaling på 25%

| Årlig indkomst før skat | Gældsfaktor 5 | 25% udbetaling | Samlet Købesum |

|---|---|---|---|

| 360.000 kr. | 1.800.000 kr. | 450.000 kr. | 2.250.000 kr. |

| 500.000 kr. | 2.500.000 kr. | 625.000 kr. | 3.125.000 kr. |

| 800.000 kr. | 4.000.000 kr. | 1.000.000 kr. | 5.000.000 kr. |

| 1.000.000 kr. | 5.000.000 kr. | 1.250.000 kr. | 6.250.000 kr. |

| 1.200.000 kr. | 6.000.000 kr. | 1.500.000 kr. | 7.500.000 kr. |

| 1.500.000 kr. | 7.500.000 kr. | 1.875.000 kr. | 9.375.000 kr. |

| 1.800.000 kr. | 9.000.000 kr. | 2.250.000 kr. | 11.250.000 kr. |

| 2.000.000 kr. | 10.000.000 kr. | 2.500.000 kr. | 12.500.000 kr. |

Når du vil undersøge, hvor meget du kan låne til køb af bolig, bør du henvende dig til din egen bank og samtidigt spørge flere andre banker. Det er forskelligt, hvordan du bliver vurderet blandt bankerne på markedet, og de kan se helt forskelligt på, hvor meget du kan låne til en bolig. Selvom finanstilsynet har udstukket de samme retningslinjer, så er det stadig en individuel vurdering bankerne foretager, som ofte er meget forskellig.

Er du på udkig efter en ny bank, kan du læse mere i vores afsnit om at finde den billigste bank.

Boligkøbsberegner

I vores boligkøbsberegner, kan du beregne, hvor meget du kan købe bolig for:

Hvor meget kan jeg låne tommelfingerregel?

Det er ofte din bruttoindkomst, der sætter grænsen for, hvor meget du kan låne til et boligkøb. Som tommelfingerregel er det din gældsfaktor, der er udtryk for forholdet mellem din samlede gæld og din årlige bruttoindkomst, til at finde ud af, hvor meget du kan låne. Jo lavere en gældsfaktor, desto større chancer er der for, at du kan låne penge i banken.

Din gældsfaktor beregnes ved at dividere din samlede gæld med din årlige bruttoindkomst. Skylder du f.eks. 1.000.000 kr. og tjener 550.000 kr. årligt, vil din gældsfaktor være på 1,81.

En gældsfaktor på under 3,5 vurderes som en sund og normal gældsfaktor. Overstiger den 3,5 betegnes det som risikabelt at låne dig penge.

Find de bedste og billigste boliglån i vores tema om boliglån

Hvad koster det at købe ejerbolig til 1 million?

Det koster ca. 5.764 kr. md. (efter skat 4.841 kr.) at købe ejerbolig til 1 million kr.

Det kræver en kontant udbetaling på minimum 50.000 kr.

* Låneeksemplet tager udgangspunkt i et fastforrentet realkreditlån med en rente på 3,50%, en løbetid på 30 år og afdrag i hele perioden.

Hvad koster det at købe ejerbolig til 2 millioner?

Det koster ca. 11.373 kr. md. (efter skat 9.546 kr.) at købe ejerbolig til 2 millioner kr.

Det kræver en kontant udbetaling på minimum 100.000 kr.

* Låneeksemplet tager udgangspunkt i et fastforrentet realkreditlån med en rente på 3,50%, en løbetid på 30 år og afdrag i hele perioden.

Hvad koster det at købe ejerbolig til 3 millioner?

Det koster ca. 16.981 kr. md. (efter skat 14.252 kr.) at købe ejerbolig til 3 millioner kr.

Det kræver en kontant udbetaling på minimum 150.000 kr.

* Låneeksemplet tager udgangspunkt i et fastforrentet realkreditlån med en rente på 3,50%, en løbetid på 30 år og afdrag i hele perioden.

Hvad koster det at købe ejerbolig til 4 millioner?

Det koster ca. 22.590 kr. md. (efter skat 18.958 kr.) at købe ejerbolig til 4 millioner kr.

Det kræver en kontant udbetaling på minimum 200.000 kr.

* Låneeksemplet tager udgangspunkt i et fastforrentet realkreditlån med en rente på 3,50%, en løbetid på 30 år og afdrag i hele perioden.

Hvor meget kan jeg låne til boligkøb?

Når du skal låne til boligkøb, er det specielt dit rådighedsbeløb og din gældsfaktor banken kigger på, når de skal vurdere, hvor meget du kan låne til boligkøb. Har du en gældsfaktor under 3,5, hvis du er førstegangskøber, så er din gældsfaktor ikke en hindring for at låne penge. I stedet vil banken se nærmere på dit månedlige rådighedsbeløb for at sikre, at du har nok penge at leve for om måneden, når renter og afdrag er betalt. Brug vores budgetskema og find dit rådighedsbeløb.

Ifølge Finanstilsynets vejledning bør en familie på to voksne og to børn minimum have et rådighedsbeløb på 13.500 kr., når alle de faste udgifter er betalt. Rådighedsbeløbet er nemlig det beløb, der er tilbage, når alle dine faste udgifter er betalt. Er du enlig skal du have et rådighedsbeløb på 5.000 kr. og derudover 2.500 kr. pr. hjemmeboende barn. Banker og realkreditinstitutter følger Finanstilsynets vejledning, men der er altid tale om en individuel vurdering af, hvor stor et rådighedsbeløb skal være. Dine lånemuligheder vurderes forskelligt, og derfor kan et boligkøb typisk føre til, at man skifter bank.

Se vores artikel om de billigste realkreditlån på markedet.

Hvad har jeg råd til at købe bolig for?

Når du skal købe bolig, handler det om, hvad du har råd til købe bolig for. Det er banken, der i sidste ende bestemmer, hvor meget de vil give dig lov til at låne, og her bruger de dit rådighedsbeløb. Det er dit rådighedsbeløb, der styrer hvor meget du har råd til at købe for. Er dit rådighedsbeløb for lavt, kan du ikke betale ydelsen på dine boliglån. Men selvom dit rådighedsbeløb kan bære det, kan banken stadig sige stop pga. din gældsfaktor eller manglende udbetaling til boligkøbet.

Før du forelsker dig i drømmehuset, er det vigtigt at være afklaret med, hvor mange penge, du kan købe bolig for. For at vide, hvor mange penge du kan købe bolig for, er det vigtigt at finde ud af, hvor mange penge du kan låne. Det er ofte muligt at få en forhåndsgodkendelse på lånet, så du allerede er klar over din maks. grænse, før du begynder at kigge.

Når du skal låne penge, er det billigst at optage et realkreditlån. Men når du optager et realkreditlån, er du underlagt Realkreditloven. Det betyder, at det er fastsat, hvor meget af boligens værdi du kan låne afhængig af boligtypen.

Hvor meget kan man belåne med realkredit?

Ejerbolig: 80%

Ejerlejlighed: 80%

Fritidsbolig: 75%

Ubebygget grund: 40%

Andelsbolig: 0%

Køber du en ejerbolig, kan du altså maksimalt låne 80% af boligens værdi som realkreditlån. Det betyder dog ikke, at du ikke kan finansiere det resterende beløb på anden vis. Du skal som minimum kunne lægge 5% af boligens pris kontant, men de sidste 15% kan finansieres med et boliglån i banken. Læs mere i vores guide til huskøb. Ønsker du helt konkret at vide, hvor meget du kan købe for, så kan du læse mere om, hvordan du får et boligkøbsbevis.

Skal du købe en andelsbolig, kan du se mere i artiklen om de billigste andelsboliglån

Hvad koster et realkreditlån?

Låneeksempel: 1.000.000 kr.

Læs også:

- Guide til ejendomsvurdering

- Vurdering af hus – Hvad er min bolig værd?

- De mest populære former for opsparing

Hvad koster et boliglån / banklån?

Låneeksempel: 300.000 kr.

Hvad koster et andelsboliglån?

Låneeksempel: 1.000.000 kr.