De bedste banker i Danmark:

Det danske analyseinstitut Voxmeter A/S, har siden 2009 med udgangspunkt i en tilfredshedsundersøgelse hos danske bankkunder, udarbejdet en rapport over årets bedste banker på vegne af Ritzaus Bureau.

I rapporten medvirker de 20 største danske pengeinstitutter målt på antal privatkunder. Dataene som danner grundlag for udarbejdelse af rapporten, er indsamlet over 52 uger, og datagrundlaget udgøres af 224.000 interviews, som er besvaret af ca. 60.000 danske pengeinstitutkunder.

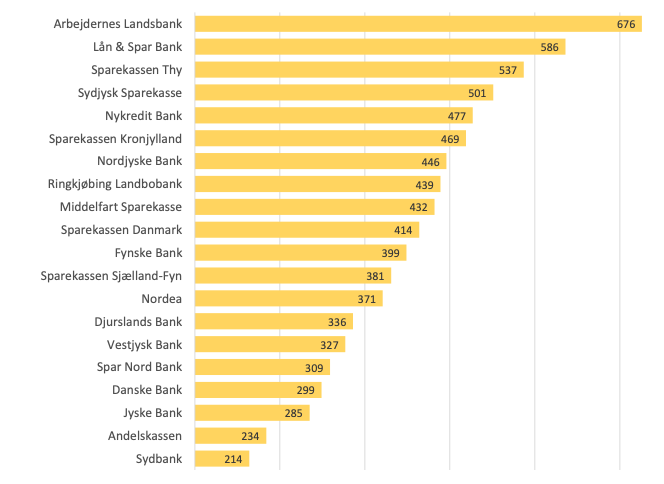

Rapporten viser for året 2023 følgende resultat for de bedste banker i Danmark 2025:

Bedste banker i Danmark 2025:

Top 10:

- Arbejdernes Landsbank.

- Lån & Spar.

- Sparekassen Thy.

- Sydjysk Sparekasse.

- Nykredit Bank.

- Sparekassen Kronjylland.

- Nordjyske Bank.

- Ringkjøbing Landbobank.

- Middelfart Sparekasse.

- Sparekassen Danmark.

Top 20:

- Fynske Bank.

- Sparekassen Sjælland-Fyn

- Nordea.

- Djurslands Bank.

- Vestjysk Bank.

- Spar Nord Bank.

- Danske Bank.

- Jyske Bank.

- Andelskassen.

- Sydbank.

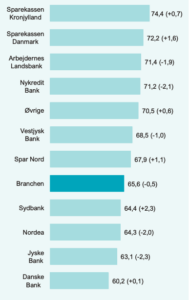

Udvikling i privatkundetilfredshed for 2025:

Kigger vi EPSI-Modellen (European Performance Satisfaction Index), som er en metode, der benyttes til at måle og analysere kundetilfredshed og virksomheders præstationer i forhold til kundernes forventninger, ses følgende ændringer i forhold til privatkundetilfredshed for 2025:

Sådan vælger du den bedste bank:

Hvilken bank skal jeg som privatkunde vælge? Dette er et spørgsmål som kun den enkelte kan besvare, da valget naturligvis afhænger af personlige kriterier og præferencer.

Med knap 60 forskellige danske pengeinstitutter kan valget være svært, da pengeinstitutter overordnet set tilbyder tilnærmelsesvis samme produktportefølje.

Imidlertid er der ved nærmere eftersyn individuelle forskelle i de enkelte pengeinstitutters respektive kreditpolitikker, samt miljømæssige, sociale – og ledelsesmæssige forhold, som kan have indflydelse på valget af pengeinstitut.

Derudover er flere banker produktporteføljer og fordelsprogrammer målrettet bestemte fagforeningsgrupper, hvilket giver forskellige kundesammensætninger, og der er naturligvis også forskelle i hvilke fokusområder der lægges vægt på.

Nogle banker har eksempelvis deres primære fokus på personlig og nærværende rådgivning, andre mere specialiseret rådgivning og andre på netbank/mobilbank og øvrige digitale løsninger eller en kombination af disse.

Læs mere om banker i Danmark her.

Bedste investeringsudbydere i Danmark:

Når man som privatkunde skal investere sin risikovillige kapital, findes der på landsplan mange kapitalforvaltere og investeringsforeninger.

Som investor skal man naturligvis vælge imellem de mest optimale produkter i forhold til afkast, risiko, bæredygtighedsprofil og omkostninger, og der kan være store forskelle i de enkelte udbyderes produktporteføljer netop i forhold til dette.

Herudover er der blandt udbyderne af investeringsløsninger, også forskelle i forhold til kompetenceniveauet for rådgivning, samt hvilke digitale løsninger og handelsplatforme, der tilbydes.

Nedenfor findes en liste over de bedste kapitalforvaltere og udbydere af investeringsprodukter for året 2023, som optræder på det danske marked.

Listen er dannet på baggrund af en tilfredshedsundersøgelse af investeringskunder.

Udbyderne er listet efter målt kundetilfredshed startende med den med højeste kundetilfredshed, og herefter listet i kronologisk rækkefølge efter kundetilfredshed:

Vælg den bedste bank:

Når danskerne skal vælge bank, er der særligt tre parametre, som har stor betydning:

- Priser, herunder gebyrer og rentesatser.

- Brugerflade, herunder en brugervenlig netbank, med brugervenlige produkter og løsninger.

- Rådgivning, herunder en kompetent og løsningsorienteret rådgiver, som samtidig er imødekommende.

Gebyrer og rentesatser, en brugervenlig netbank og en kompetent og imødekommende bankrådgiver er de tre vigtigste ting, når danskerne skal vælge bank. Det viser en stor undersøgelse blandt danske bankkunder. Men banken skal jo matche lige netop dine behov og ønsker. Derfor bør du overveje, hvilke parametre der betyder mest for dig.

Er du villig til at gå på kompromis med rådgiverens tilgængelighed for at få en bedre rente og færre gebyrer? Eller er du villig til at betale lidt ekstra for at få en personlig rådgiver, der kender dig og altid står på spring for at hjælpe?

Tænk på, hvordan du bruger din bank i dag: hvad er vigtigst for dig? Kig på helheden og vælg den bank, der matcher dine ønsker og behov bedst muligt.

Vi har listet nogle af de ting, du kan undersøge og overveje, når du vælger at skifte bank.

- Undersøg bankernes lånemuligheder.

- Vær opmærksom på renter og gebyrer.

- Muligheder for opsparing og investering.

- Er der god service (rådgivning, digitale løsninger og fysiske filialer)?

- Mulighed for rådgivning.

- Fleksible åbningstider.

- Bedste bank for unge og studerende.

Læs videre og få gode råd til at overveje disse ting, når du skal finde den bedste bank.

Det gør den bedste bank for dig:

Kort sagt kan man sige at det pengeinstitut, som er bedst for dig, er det som i størst mulig grad imødekommer dine ønsker og behov, og som ikke mindst bidrager til at optimere din økonomi.

Lånemuligheder:

For de fleste mennesker er boligkøb livets største pengemæssige investering. Derfor er lån i relation til bolig, ofte en stor del af kundernes samlede engagement i banken. Lige meget om det er villa, lejlighed eller sommerhus.

Da hvert enkelt pengeinstitut i Danmark har udformet deres egen kreditpolitik og hermed kreditrammer, vil der være forskel på, hvordan bankerne vurderer dig som kunde, hvor risikovillige de er og i sidste ende, hvilke lånemuligheder de tilbyder. Derfor bør dine lånemuligheder være et vigtigt parameter, når du skal vælge bank.

Boliglån

Hvis du køber ejerbolig, skal du undersøge, hvilket realkreditinstitut banken samarbejder med og hvilke fordele, du kan få ved at vælge dem. Du kan maksimalt belåne 80 procent af boligens værdi med et realkreditlån, så medmindre du kan finansiere de resterende 20 procent af købesummen selv, skal du undersøge renteniveauet og stiftelsesomkostninger for bankens boliglån. Læs mere om hvordan du finder et godt realkreditlån.

Andelsboliglån

Hvis du køber en andelsbolig, kan du ikke låne pengene i et realkreditinstitut. Derfor må du låne alle pengene i banken. De fleste banker tilbyder et decideret andelsboliglån, men vær opmærksom på, at renten og betingelserne varierer fra bank til bank. Se her, hvordan du finder den billigste bank.

Øvrige lån

Bankerne tilbyder desuden en række øvrige lån. Blandt andet billån herunder grønne billån til finansiering af hybrid – og elbiler, forbrugslån og kassekredit, hvor du løbende kan hæve mere, end du har stående på kontoen, op til et aftalt maksimum, for eksempel 25.000 kroner. Flere kortyper kommer med indbygget kreditfacilitet, eksempelvis Mastercard Gold, som kommer med en indbygget kreditfacilitet i form af en kassekredit.

Bemærk at produkter med mulighed for et bevilget overtræt kræver kreditgodkendelse af udbyderen.

Hvis du har brug for et eller flere af ovenstående lån, bør du undersøge, hvad banken kan tilbyde.

Renter og gebyrer:

Det kan være svært at gennemskue, hvad det koster at være kunde i en bank. Prisen fremgår ikke lige så tydeligt som i supermarkedet, men bliver udgjort af de renter og gebyrer, du betaler for de forskellige lån og øvrige produkter, du har i banken.

Der kan være store individuelle forskelle på rentesatser, gebyrer og øvrige omkostninger fra bank til bank, så du bør altid undersøge og sammenligne din kommende bank med den årlige gebyroversigt, som din bank skal sende dig.

Når du sammenligner prisen på lån, skal du se på de årlige omkostninger i procent. Det såkaldte ÅOP er et nøgletal, som er et udtryk for den samlede pris for lånet, og tager altså højde for alle omkostninger på lånet: Renter, stiftelsesomkostninger, provision og gebyrer.

Opsparing og investering i den bedste bank:

Værdien af dine penge forringes, hvis de blot står på en almindelig lønkonto. Så hvis du har en formue, kan det være en god ide at investere dele af den, eller sætte dem ind på en særlig opsparingskonto som tilbyder en indlånsrente som er højere end inflationen. Der er mange måder, du kan pleje og optimere din formue på.

Bankerne tilbyder en række forskellige opsparingsmuligheder, inklusive børneopsparinger og konti, hvor du binder pengene for en periode mod at få en højere rente.

Hvis du vil investere i aktier, obligationer eller øvrige finansielle instrumenter, tilbyder bankerne køb og salg af børsnoterede værdipapirer, -platforme og -rådgivning.

Er din formue meget stor, typisk over 2 millioner kroner, kan du gøre brug af bankernes private banking. Det er en særlig service, hvor bankens specialister – i form af formuerådgivere, revisorer og advokater – kan hjælpe med at optimere din privatøkonomi.

Pension og forsikring

Mange banker tilbyder også pensions – og forsikringsprodukter – enten selv eller i samarbejde med et pensions- eller forsikringsselskab. Du kan eventuelt undersøge, om du kan få noget ud af at samle alle dine finansielle produkter ét sted.

Serviceniveau i bankerne:

Man kan som forbruger argumentere for, at danske pengeinstitutternes produktporteføljer og kreditrammer er tilnærmelsesvis ens. Dette skyldes blandt andet, at den finansielle sektor i Danmark overordnet set er reguleret af samme myndighed – Finanstilsynet. Herudover har langt størstedelen af de danske pengeinstitutter realkreditinstituttet Totalkredit som samarbejdspartner, så bevillingsrammerne for realkreditfinansiering vil således i disse pengeinstitutter være nogenlunde identiske.

Der hvor der til gengæld kan være store individuelle forskelle blandt de danske pengeinstitutter, er på serviceniveauet, som er understøttet af dels de udbudte digitale løsninger, tilstedeværelsen af fysiske filialer i nærmiljøet eller pengeautomater samt den rådgivning og sparring, som ydes af de respektive rådgivere i institutterne.

Man bør som bankkunde naturligvis vælge et pengeinstitut, som i størst mulig grad formår at imødekomme de konkrete ønsker og behov, man måtte have.

Netbank og mobilbank:

Langt størstedelen af danskerne foretrækker at bruge deres netbank eller mobilbank frem for personlig betjening i fysisk filial. Derfor konkluderer førnævnte undersøgelse, at de danske bankkunder bliver mere digitale for hvert år.

Alle banker har i dag en velfungerende og brugervenlig netbank, hvor du kan overføre penge og betale regninger, så selvom de digitale løsninger betyder meget, kan man nemt komme til at tage dem som en selvfølge.

Bruger du meget tid i netbank eller mobilbank eller har særlige behov, kan du undersøge om bankens digitale services opfylder dine krav og ønsker.

Fysiske filialer:

De største banker har over 100 fysiske filialer fordelt over hele landet, lokale sparekasser har få, men ofte mere nærliggende filialer i lokalmiljøet mens deciderede onlinebanker ikke har nogle fysiske filialer.

Selvom de fleste bankforretninger kan klares via bankernes digitale løsninger, er det fortsat enkelte kunder, som lægger vægt på at kunne besøge en fysisk filial.

Alligevel falder antallet af filialer år for år, og som kunde har du færre muligheder i de eksisterende filialer. Så medmindre du har brug for at sætte penge ind, kan de fleste bankforretninger klares via netbanken.

Fordelsprogram:

Mange banker inddeler deres kunder i grupper alt efter, hvor attraktive deres økonomier er. Det foregår groft sagt ud fra formlen: jo større bankengagement du har, desto flere fordele får du.

Det har med andre ord stor betydning, hvilken kundegruppe du som kunde falder ind under.

For at komme i en kundegruppe med mange fordele, skal du typisk have samlet dine lån og bankprodukter hos dem, samtidig med at de overstiger et vist beløb, for eksempel 50.000 kroner, for at gå fra laveste til næstlaveste kundegruppe.

Fordelene i de bedste kundegrupper varierer en del fra bank til bank. Men de oftest tilbudte fordele er bedre renter, lavere gebyrer, gratis kreditkort, valutaveksling samt rabatter på forsikring, pension, realkredit eller hos andre samarbejdspartnere til deres bedste kunder.

Saml dine forretninger ét sted.

Udover at komme i en kundegruppe med flere fordele, er der også andre grunde til at samle dine bankforretninger ét sted. Undersøgelser viser nemlig, at såkaldte helkunder er mere tilfredse end kunder, der benytter mere end én bank. Det styrker overblikket, når alle bankforretninger er samlet.

Rådgivning:

Da de færreste bankkunder er uddannede til at jonglere regneark og komplicerede privatøkonomiske udregninger, er det rart med en rådgiver, der kan opstille og forklare ens muligheder. Men også i forhold til rådgivning skal du overveje, hvad der er vigtigt for dig.

Foretrækker du en personlig rådgiver, der kender dig og din situation, eller et rådgivningsteam, der er nemmere og hurtigere at komme i kontakt med?

Personlig rådgiver:

Hver anden bankkunde, der har en fast kontaktperson i banken, siger i en undersøgelse, at kontaktpersonen er meget vigtig for deres relation til banken.

En personlig rådgiver kender dig, din situation og historik, så I ikke skal starte forfra hver gang, du er i kontakt med banken.

Andre kunder foretrækker et rådgivningsteam, der altid står til disposition. Flere banker tilbyder et team af rådgivere, du altid kan ringe eller maile til, og som dækker ind for hinanden i ferier og lignende.

Tilgængelighed:

Hvor nemt eller svært er det at komme i kontakt med banken, når du har brug for det? Og hvordan foretrækker du, at dialogen med rådgiver foregår: møde i filialen, via telefon eller mail?

Kan du ringe direkte til din rådgiver, eller skal du først gennem et callcenter? Hvor lang ventetid er der, når du ringer? Svarer rådgiveren hurtigt på mails? Og kan du nemt arrangere et møde, når du har brug for det?

Det er svært at svare på ovenstående spørgsmål, men du får hurtigt et indtryk af rådgiverens type og tilgængelighed, når du er i dialog med banken.

Fleksibel åbningstid:

De fysiske filialer har som udgangspunkt åbent i tidsrummet 10 til 16, så hvis du selv arbejder i det tidsrum, kan det være svært at afholde fysiske møder med sin bankrådgiver. Derfor tilbyder mange banker at holde møde uden for filialens åbningstid gennem bankens onlineløsninger eller over telefon.

Desuden tilbyder flere banker onlinemøder om aftenen eller i weekenden. Det foregår over telefon og netbank, hvor rådgiveren har mulighed for at vise sine udregninger direkte på din computer.

Undersøg, hvilke mødemuligheder banken tilbyder og overvej, om de matcher dine ønsker og behov.

Bedste bank for unge og studerende:

Hvis du er ung, har du helt særlige bankbehov. Din økonomi er måske ikke så omfangsrig som en, der har været på arbejdsmarkedet i mange år, og derfor har flere forskellige lån og en større indtægt, og i det hele taget et større bankengagement.

Som ung har du typisk brug for en lønkonto, et hævekort/betalingskort og en opsparingskonto, og de fleste banker udbyder produkter, der er skræddersyet til netop unge og studerendes behov. Det er også en god idé at tjekke bankernes digitale løsninger for at se, hvor brugervenlige de er. Du kommer til at klare mange af dine bankforretninger online, så derfor er en velfungerende netbank altafgørende.

Kilder:

Undersøgelse blandt 4.600 danske bankkunder foretaget af Loyalty Group.

Tilfredshedsundersøgelse, som Norstat Danmark har foretaget på vegne af EPSI Rating Danmark.